بررسی محدودیت ماهیانه بانک مرکزی بر روی ترازنامه بانکهای کشور

مقدمه

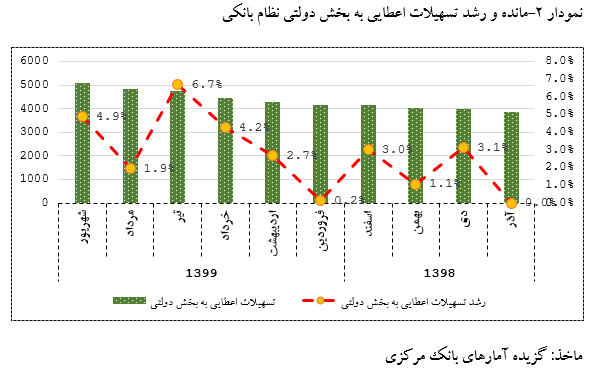

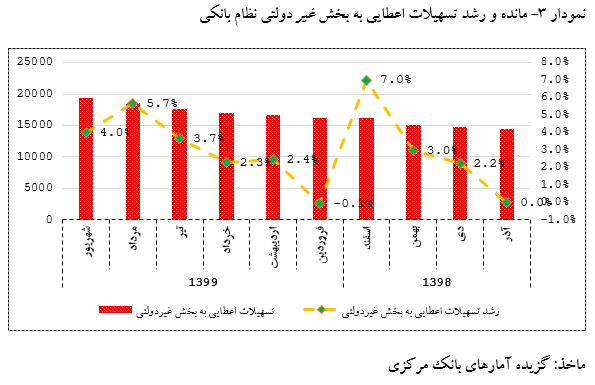

اثربخشی سیاستهای پولی در امر ثبات قیمتها و سایر اهداف بیش از هر موضوع دیگری نیازمند ثبات مالی است. بانک مرکزی در شرایط بیثباتی مالی چندان در جهتدهی جریان مالی و پول موفق عمل نمیکند. در واقع، در شرایط بیثباتی مالی مکانیسم انتقال سیاستهای پولی درست عمل نکرده و سیاست پولی از مسیر و اهداف تعیین شده منحرف میشود. از اینرو، پیگیری هدف ثبات مالی مقدم بر هدف ثبات قیمتها تعریف میشود. برای دستیابی به ثبات قیمتها ابزارهای سیاست پولی و برای دستیابی به ثبات مالی ابزارهای سیاست احتیاطی کلان تعریف میشود. تجربیات مربوطه به بحرانهای مالی جهانی، بازاندیشی و تفکر در ارتباط با وظایف بانک مرکزی که عمدتا تاکید بر ثبات قیمت بود را در پی داشت. بر مبنای این تجربیات، ثبات مالی شرط لازم برای کارایی سیاستهای پولی و در نتیجه تحقق ثبات قیمتها است اما ثبات قیمتها شرط کافی برای تحقق ثبات قیمتها نیست. به عبارت بهتر، بانک مرکزی در کنار سیاستگذاری پولی باید سیاستگذاری احتیاطی کلان را نیز در پیش بگیرد. این موضوع در ارتباط با نظام بانکی ایران که در ارتباط با کارایی سیاستهای پولی و کیفیت ترازنامه نظام بانکی و عملکرد کل نظام بانکی با چالش مواجه است، بسیار حائز اهمیت است. بر همین اساس نیز بانک مرکزی اخیراً نامهای را تحت عنوان "سیاست کنترل مقداری ترازنامه بانکها و موسسات اعتباری با هدف اعمال مدیریت و نظارت بر ترازنامه شبکه بانکی" به عنوان یک سیاست احتیاطی کلان به شبکه بانکی ابلاغ کرد.

براساس استدلالهایی که در ادامه مطرح میشود سیاست کنترل مقداری ترازنامه، بانک مرکزی مبتنی بر محدودیت ترازنامه بانکها هرچند ممکن است جلوی افزایش ابعاد ناترازی شبکه بانکی را در کوتاهمدت بگیرد اما به نظر میرسد کشور را با بحران عمیقتری که نهایتا این سیاست را بیاثر میکند مواجه میکند. در ادامه این گزارش ابتدا به صورت مختصر سیاستگذاری احتیاطی کلان و برخی مصادیق آن بیان میشود و در ادامه به صورت تفصیلی به نقدهای وارد بر سیاست ابلاغیه بانک مرکزی پرداخته میشود.

سیاستگذاری پولی احتیاطی

در ادبیات کلاسیک اقتصادی، وظیفهی اصلی بانک مرکزی ثبات قیمتها (کنترل تورم) تعریف میشود. اما ثبات قیمتها در صورتیکه اقتصاد درگیر بحرانهای مالی باشد چندان میسر نیست. به عنوان مثال وجود بحران سیستمی در شبکه بانکی منجر میشود، بخش اصلی نظام پولی و بانکی کشور ناکارآمد شود و عملاً پیگیری و پیادهسازی سیاستهای پولی با چالش مواجه شده و کارایی این سیاستها به شدت کاهش پیدا میکند. به عنوان مثال دیگر، اگر بانکها تسهیلات را در یک بخش اقتصادی خاص متمرکز کند با وارد رکود شدن این بخش اقتصادی، ریسک نکول در شبکه بانکی به شدت افزایش پیدا میکند. در نتیجه این امر، بحران به سایر بخشهای اقتصادی نیز میتواند سرایت کند. در این حالت، شبکه بانکی برای تسویه سپردهگذاران لاجرم اضافه برداشت از بانک مرکزی خواهد داشت اگر بانک مرکزی مخالفت کند، نکول به کل اقتصاد سرایت میکند، اگر هم با اضافه موافقت شود، نتیجهی آن افزایش نقدینگی برنامهریزی نشده و عدول از هدف ثبات قیمتها است.

«ثبات مالی» به وضعیتی از اقتصاد گفته میشود که هیچ بحران مالی سیستمی (فراگیر) اقتصاد را تهدید نکند. بر اساس این تعریف، جهت ثبات مالی، سیاستگذار اقتصادی باید بر کم و کیف بخش مالی و رابطه آن با بخش حقیقی نظارت و سیاستگذاری داشته باشد تا سه موضوع زیر رخ ندهد:

- انتقال بحران از یک موسسه مالی به یک موسسه مالی دیگر

- انتقال بحران از بخش حقیقی به بخش مالی

- انتقال بحران از بخش مالی به بخش حقیقی

نکته بسیار مهم در ارتباط با سیاستگذاری احتیاطی این است که سیاستگذاری احتیاطی کلان در پی ثبات مالی است و عامل ریسک بیثباتی مالی ممکن است مربوط به یک بخش خاص نظام پولی و بانکی یا موسسه خاصی باشد. بر این اساس ابزارهای احتیاطی کلان بسیار دقیق، با حداقل انحراف و حداکثر اثرگذاری طراحی و پیادهسازی میشوند. در واقع سیاست احتیاطی کلان به درمان و ترمیم آسیبها و منشا شوکها و انسداد کانالهای سرایت بحرانهای مستعد تبدیل به بحرانهای فراگیر میپردازد. به همین دلیل است که بعد از بحران مالی جهانی ۲۰۰۷-۲۰۰۸، بانکهای مرکزی به طور وسیع به استفاده از ابزارهای احتیاطی کلان روی آوردهاند. این در حالی است که ابزارهای سیاستهای پولی تقریبا همه نظام پولی وبانکی را درگیر میکند و اثرگذاری کلی بر همه بخشهای اقتصادی دارد.

ابزارهای سیاستهای احتیاطی به دو دسته ابزارهای سمت عرضه کننده اعتبارات و سمت تقاضاکنندگان اعتبارات طبقهبندی میشوند. در ارتباط با تقاضاکنندگان اعتبار که شامل خانوارها و بنگاههای غیرسپردهپذیر هستند، شرایط اعتباری آنها مبنای ابزارهای سیاستهای احتیاطی است، اما در ارتباط عرضهکنندگان اعتبار که شامل بانکها و سایر موسسات اعتباری هستند، ساختار جریان و انباره مالی (انواع صورت وضعیتهای مالی و نسبتهای مالی) مبنای ابزارهای احتیاطی است. بر این اساس خلاصهای از ابزارهای سیاستگذاری احتیاطی به تفکیک ابزارهای مبتنی بر سرمایه، نقدینگی و طرف دارایی در جدول (۱) آورده شده است.

جدول ۱: ابزارهای سیاستگذاری احتیاطی کلان و شاخصهای مربوطه

|

ابزار سیاستی |

شاخصهای بالقوه |

ابزارهای مبتنی بر سرمایه |

|

|

ضربهگیرهای سرمایهای ضدچرخهای |

سنجههای چرخههای اعتبارات (و تسهیلات) کل |

|

ذخایر پویا |

رشد اعتبارات ویژه بانک و ذخایر خاص (میانگین جاری و تاریخی) |

|

الزامات سرمایهای بخشی |

|

ابزارهای مبتنی بر نقدینگی |

|

|

الزامات ضدچرخهای |

|

|

وجه التزام ها و ارزش تعدیل شده وثایق در بازارها |

|

ابزارهای طرف دارایی |

|

|

نسبت تسهیلات و وام به ارزش وثایق و نسبت بدهی به درآمد |

|

انتخاب ابزار سیاستگذاری احتیاطی کلان وابستگی به نوع ناترازی و شوکها دارد. برخی ابزارها را میتوان برای رفع عدم تعادل مالی که ماهیت داخلی دارند استفاده کرد. تنظیمگری ضد چرخ های، ضربهگیرهای (بافرهای) سرمایه و نقدینگی و ابزارهای ترازنامه (به عنوان مثال نسبتهای اهرمی، محدودیت خدمات بدهی و نسبت وام به ارزش وثایق) که برای بانکها اعمال میشود در این گروه قرار میگیرند. این ابزارها برای مقابله با تهدیدات ثبات مالی ناشی از گسترش بیش از حد اعتبار و جهش قیمت داراییها و همچنین برای محدود کردن مکانیسمهای تقویت ریسک از طریق اهرمها است. سایر ابزارهای سیاستهای احتیاطی کلان میتوانند به کاهش آسیب پذیریهای ناشی از تأثیر عوامل جهانی بر اقتصاد داخلی کمک کنند. به عنوان مثال تغییرات نرخ ارز میتواند تقاضای اعتباری را از کانالها و مکانیسمها مختلف تحریک کند. به عنوان مثال در شرایط بهبود تراز پرداختها و فشار برای افزایش ارزش پولی ملی؛ ۱) تسهیلات بانکهای داخلی میتواند بدلیل افزایش درامد واقعی عاملان اقتصادی، پایین آمدن ریسک اعتباری و کاهش ارزش بدهیهای خارجی افزایش یابد، ۲) با کاهش نرخ ارز ریسک کشوری کاهش پیدا میکند و در نتیجه، ارزش حال جریان درآمدهای صادراتی آتی افزایش پیدا میکند و همین امر جذب تسهیلات خارجی بیشتر را تحریک میکند، ۳) اگر بانک مرکزی با افزایش خریدهای ارزی خود در قبال افزایش ارزش پول ملی مقاومت کند، نقدینگی افزایش پیدا میکند مگر آنکه بانک مرکزی افزایش نقدینگی را با فروش اوراق بهادار و عملیات بازار باز عقیم کند. ۴) افزایش ارزش واقعی پول ملی (کاهش نرخ ارز و کاهش تورم) میتواند به تحریک تقاضا منجر شده و در پی آن تشکیل سرمایه ثابت افزایش یابد و همین امر تقاضا برای اعتبارات و تسهیلات را افزایش دهد. در ارتباط با شوکهای با منشا خارجی نیز، بانکهای مرکزی با استفاده از سیاستهای احتیاطی کلان سعی میکنند اثرات انبساطی چرخههای کالایی و جریان سرمایه را محدود کنند. به عنوان مثال، برخی کشورها بر سرمایهگذاری خارجیان بر روی اوراق بلندمدت بازار سرمایه خود محدودیت تعریف کردهاند (به عنوان مثال هند).

در سطح داخلی یا بین المللی، سرریزها و خطرات سیستمی ناشی از ارتباط سیستمی و بهم پیوستگی بانکها و سایر موسسات مالی ممکن است از طریق افزایش سرمایه (نقدی) برطرف شود. یا برای موسسات بزرگتر محدودیتهای اهرم وابسته به اندازه یا وزن ریسک دارایی، محدودیت در معرض قرار گرفتن منفرد، و همچنین نظارت بر تمرکز بازار و قرار گرفتن در معرض ریسک مشترک نیز میتواند استفاده شود.

نقدی بر سیاست کنترل مقداری ترازنامه بانکهای ایران

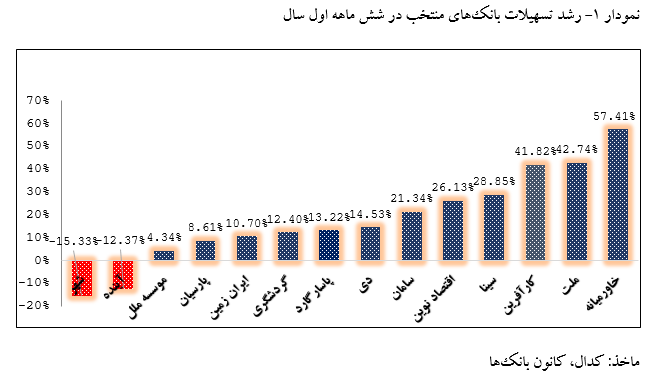

برخورد یکسان با تمام بانکها

مهمترین اشکالی که باید به طرح مذکور گرفت، برخورد یکسان با تمام بانکهای شبکه بانکی است. مسلما زمانی که یک بخش اقتصادی از جمله بانک در وضعیت ناترازی و بحران قرار میگیرد، لازم است تا برای بهبود شرایط دو اتفاق رخ دهد:

- برخورد با بازیگرانی که وضعیت بحران و ناترازی را به وجود آوردهاند.

- به کارگیری ابزارهای سیاستی برای برگشت به وضعیت پایدار.

در واقع محدودیتی که بانک مرکزی برای بانکها مشخص کرده است، انگیزه رقابت بانکها برای جذب سپرده مشتریان به وسیله راهکارهای مبتکرانه و نوین بانکی که منجر به افزایش هدایت اعتبارات به سمت تولید و رشد اقتصادی میشود را مسدود کرده است (در اینجا تاکید میشود که منظور گزارش، به هیچ عنوان تلاش برای جذب مشتریان به وسیله راهکارهای مخرب از جمله افزایش سود سپردههای بانکی نیست و یقینا بانک مرکزی موظف است چنین بانکهایی را به شدت مجازات کند).

به بیان دقیقتر افزایش رشد ترازنامه بانک را میتوان به دو حالت تقسیم کرد. حالت اول زمانی است که بانک به دلیل عملکرد مناسب در بخشهای مختلف از جمله خدمات نوین نظام بانکداری توانسته است تا با جذب مشتریان بیشتر، سهم بیشتری را در نظام بانکی به خود اختصاص دهد. اما حالت دوم زمانی است که به دلیل پرداخت سود سپرده بانکی ناشی از نرخ بالای تسهیلات و امهال گسترده مطالبات، ترازنامه خود را گسترش میدهد. بانک مرکزی باید جلوی گسترش ترازنامه بانک در حالت دوم را بگیرد و در نقطه مقابل بانکهای موفق را که در حالت اول قرار میگیرند، تشویق کند.

در مجموع سیاستهای احتیاطی کلان در راستای مدیریت ریسک سیستمی اقتصاد تعریف میشود و ابزارهای این سیاست در حوزهی پولی و بانکی شامل ابزارهای مبتنی بر سمت عرضه و تقاضای اعتبارات است. ابزارهای سیاستهای احتیاطی کلان در ارتباط با طرف عرضه اعتبارات مبتنی بر سرمایه و مدیریت نقدینگی است. در طرف تقاضای اعتبارات نیز ابزارهای مبتنی بر وضعیت دارایی (همان شرایط اعتباری) است. در ابلاغیه بانک مرکزی، رشد ترازنامه تک تک بانکها محدود و مقید به ۲-۲.۵ درصد در ماه شده است. این درحالی است که چنین سیاستی نه تنها مصونیت (یا حداقل کاهش) از ریسک سیستمی بدنبال نخواهد داشت، بلکه به ضرر بانکهایی است که از کارایی بالاتر برخوردار هستند و نسبت به سایر بانکها مزیت رقابتی دارند. بهتر بود بانک مرکزی، برای رشد ترازنامه کل شبکه بانکی قاعده رشد حداکثر ۲.۵ درصدی در ماه را تعریف و اعطای تسهیلات را برای نظام بانکی سهمیهبندی میکرد. بانکهای با کفایت سرمایه بیشتر و نسبت پوشش نقدینگی (LCR) و تامین وجوه پایدار (NSFR) بالاتر سهمیه بیشتری جهت اعطای تسهیلات و سرمایهگذاریها مشمول ابلاغیه دریافت میکردند و بانکهایی که از استاندارد مدنظر بانک مرکزی فاصله داشتند ملزم به سپردهگذاری نزد بانکهای با کارایی بیشتر، بانک مرکزی و خرید اوراق دولت میشدند. در این حالت اولاً منشا ریسک و بی ثباتی مالی ناشی از ضعف شبکه بانکی مرتفع میشد و هم بانکهای با عملکرد مطلوب تشویق میشدند.

عدم توجه به افزایش سرمایه در گردش مورد نیاز بنگاههای اقتصاد بدلیل تکانههای تحریمی و ارزی اخیر

متاسفانه در سال های اخیر، نرخ ارز با جهش اساسی مواجه شد و به واسطهی این امر قیمت نهادها و عوامل تولید در اقتصاد به شدت افزایش یافت. به واسطهی همین امر، سرمایه در گردش بنگاهها به شدت افزایش یافته است. در نتیجه نیاز بنگاهها به تسهیلات مرتبط با سرمایه در گردش نیاز است افزایش پیدا کند. ضمن آنکه سرمایهگذاری خالص در اقتصاد ایران در سالهای اخیر کفاف پوشش هزینههای استهلاک را هم نمیدهد و موجودی سرمایه روند کاهشی به خود گرفته است. محدود کردن رشد کل اعتبارات به بخش خصوصی در قالب ابلاغیه بانک مرکزی، بنگاههای اقتصادی را در محدودیت مالی قرار میدهد و همین امر میتواند اثرات سوء بر تولید بخش حقیقی داشته باشد. لذا بهتر بود بانک مرکزی، بانکهایی را که کیفیت ترازنامه آنها مناسب نیست را از رشد اعتبارات به بخش خصوصی محدود کند اما سایر بانکها را حتی تشویق به اعطای تسهیلات بیشتر کند.

عدم لحاظ دوره زمانی مناسب جهت انطباق بانکها با سیاست اعلامی

سیاستگذاری زمانی در عمل موفق و قابل اجرا است که علاوه بر دیدن واقعیتها به صورت تدریجی باشد تا عامل و اجرا کننده سیاست توانایی تطابق خود با شرایط جدید را داشته باشد.